ここまで、小学校入学から大学卒業までの教育費の実態を見てきて、お子さんの将来の選択をいくらぐらいであれば支えてあげられるか、なんとなく想像できるようになりましたでしょうか?

ここからは、子どもの教育費の貯め方をご紹介します。

いつも赤字ギリギリの生活をしていて、ちゃんと教育費を準備できているのか心配です。

貯金や家計のやりくりに自信のないママの場合、お子さんのための教育費用貯金で目標金額を達成できると大きな自信になります。

そのままのペースで家計を維持できれば、お金の不安はかなり小さくなりますよ。

1.教育費を貯めるために「今」すること

教育費のために「貯金をしたい」そう思いながらもなかなかできないという声も聞こえてきます。でも、中にはしっかり貯金ができているご家庭もあります。

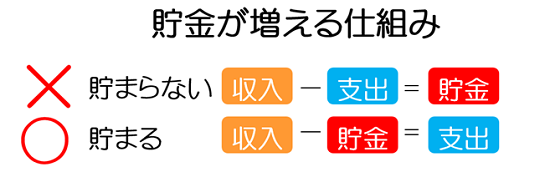

では、貯金が増える家庭と増えない家庭の違いは何でしょう?

全国の家庭の家計を拝見していると、ある法則が見つかりました。それは、ずばり「あると使ってしまう」法則。

逆に「先取り貯金」をしている家庭は、「貯金が増える仕組み」ができています。

分かってはいるけど・・の先取り貯金ですよね。

そういえば、一番きちんと貯金していたのは、働いているときの財形貯金だった気が・・。すでに引かれた状態でためるのが、ポイントのようだと分かってはいます・・

では、具体的に貯金を増やす仕組みを見ていきましょう!

1-1.貯金が増える仕組みを知ろう!

「貯金が増える仕組み」として「貯金がたまる」か「貯まらない」かは、先に「支出」として使うか、先に「貯金」をするかの違いです。

先に「貯金」をする方法を「先取り貯金」といいます。「収入」から先に「貯金」をして確保して残ったお金で生活をするのですね。

そして、時間を味方につける。基本はこれだけです。おそらくお金題に敏感なママであれば一度は聞いたことがあると思いますが、聞いただけでは貯金は貯まりません。

実践してなんぼ!「今から」始めましょう!

例えば、「小学生は貯めどき!小学生の教育費とかかるお金」で、児童手当は別口座で0歳から貯めておくと約200万円になるとお伝えしました。「別口座」で「0歳から」というところがポイントなのです。

「もう5歳!!」と嘆いている暇はありませんよ。早く始めると結果は必ずついてきます。今からでも遅くはありませんよ。

1-2.先取り貯金の金額を決める!

先取り貯金をすると決めた時に、一番多い質問が「いくら貯めたらいいですか?」です。なので、まずは貯金目標を立てましょう。子育てママの第一目標は「教育費」です。では、0歳のお子さんがいるAさん(2人目も計画中)のご家庭を例に、教育費の貯め方を具体的に見ていきましょう。

Step1.子どもの教育費を計算

◆Aさんの教育方針と貯金目標

「子どもに大学まで行って欲しい。大学までずっと自宅から通える国公立に進んでくれるとうれしいけれど、私立になるかも…。大学受験が始まるまでは家計からやりくりできそう。私立文系大学でも自宅から通わせられるぐらいの教育費は準備しておきたいし、高校3年生の受験代も心配だから少し余裕を持って貯金をしたい」

私立文系大学の4年間の平均学費は約390万円となります。受験費用と滑り止め大学の入学金を合わせて、60万円。計算すると、390万円+60万円=貯金目標450万円になりました。

◆Bさんの教育方針と貯金目標

「上記のAさんのご家庭と同じように大学費用を貯めたい。でも、私立理系大学も進学できるようにしたいな・・・」

Step2.既にたまっているお金(あてにできるお金)を計算

次に、あてにできるお金を計算していきましょう。

「児童手当」をすべて別口座で貯金すると、200万円になります。学資保険は17歳満期200万円(月額保険料1万円程度)のものに加入している場合、計算すると、200万円+200万円=400万円貯まります。

Step3.STEP1-STEP2で足りない金額を出す

教育費の目標からあてにできるお金を引いて、足りないお金を計算します。

Aさんの場合は、450万円‐400万円=50万円足りない

Bさんの場合は580万円‐400万円=180万円足りないことがわかります。

Step4.いつまでに貯めるか決める!

「大学に進学するなら、大学に入るまでに学費は用意しておきたいし、高校3年生でお金がかかるらしい。高校2年生までに貯められると良いな」と高校2年生までに貯めるとすると、17年後が目標になります。

Step5.先取り貯金の金額を決定

Aさんの場合、50万円÷17年後=年間約3万円(月約2,500円)

Bさんの場合、180万円÷17年後=年間約11万円(月8,800円)

これで先取り貯金の金額が決定しました!

私は5,000円弱を18年間、満期100万円の積み立てをプラスしました。あっても使ってしまいそうな額だったので。18年はあっという間でこの100万円は本当に助かりました!

Step6.先取り貯金実施

先取り貯金の方法には

・銀行預金の自動積立

・会社の財形貯蓄

・貯蓄型の保険

など、いろいろな方法があります。長期にわたる貯金計画ですから挫折しないよう、負担を感じずに続けられる方法を選ぶことが大切です。

以上で「先取り貯金」と「貯金が増える仕組み」ができました。

◆2人目以降も同じように

同じように2人目、3人目も先取り貯金額を決めて行きましょう。

ここで、「浪人したら?留学したら?」など気になるかもしれませんが、まずは基本のプランを立てることが大切です。

2人目のお子さんを希望されるなら、2人目も同様に計算していきましょう。兄弟姉妹がいる場合は、貯金時期が重なっても継続できる金額になるようにしましょうね。

2.リアルママの声

保険のリアルな声をご紹介します。

2-1. リアルママの貯金達成例

夫からは仕事を辞めてほしいと言われましたが、「子どもの教育費をまず貯めたい」と思い、夫婦で話し合い仕事を続け3年で1人目の教育費を貯めました。

マイホームの頭金1,000万円も貯めることができました。

それぞれ家庭の事情は違いますが、3人の共通点は、家計のダメージをきっかけに「教育費」と向き合い、「教育費を貯める」と心に決めたことです。

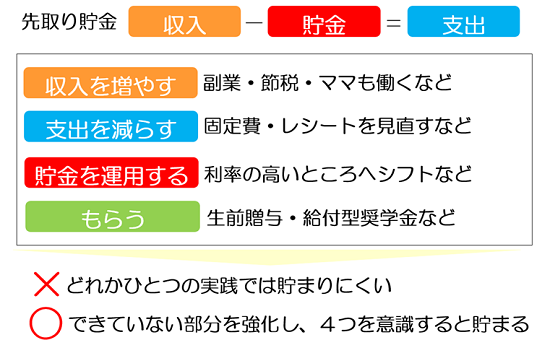

貯金を増やす方法は、収入を増やす、そして支出を減らすが基本ですが、独身時代の貯金がある場合は、利率の高いところにシフトするだけでもプラスになっていきます。

3.貯金を増やす4つの方法

銀行で先取り貯金のための自動積立を申込みするだけで、無理なく貯金ができる場合は良いですが、例えば貯金できる期間が短い、住宅ローンの負担があるなど先取り貯金額を確保することが難しい場合もあると思います。

そこで、さらに貯金を増やす方法をご紹介します。

貯金を増やす方法は4つあります。

第1に「収入を増やす」こと。第2に「支出を減らす」こと。第3に「運用する」こと。最後が見落としがちな、「もらう」ことです。順番に見て行きましょう。

3-1.収入の入り口を増やし節税をする

収入を増やす方法とは、収入の入り口を増やすことと節税です。

限られた収入でも貯金を増やすためにできることはあるものの、貯金を増やすには収入を増やすのが一番です。パパだけでなくママも収入を得る、副業をするなどです。

パパにお仕事を頑張ってもらうことはもちろんですが、パパのお給料が時間とともに右肩上がりになることを期待できた時代ではありません。

育児に家事にと忙しいママに過度な負担を強いることになってはいけませんが、ママが働くことも選択肢のひとつとして検討しておきましょう。

ママの収入が年間100万円あるのとないのでは、10年間で1,000万円違ってきます。

ママの仕事を考えてみようかな?と思ったら、

>>今からでも遅くない!ママの転職・復職の全てを見てくださいね。

また、節税をすることで、手取り収入が増えます。「ふるさと納税」「生命保険料控除」「確定拠出年金」などの活用も検討しましょう。

賢く節税し、住民税の金額を減らすことができれば、高等学校等就学支援金の支給基準を超えている家庭も、基準内に入ってくることもあります。

◆かんたん節税術「ふるさと納税」

「ふるさと納税」とは、全国の自治体への寄付。寄付する自治体は自分で選ぶことができ、様々なお礼の品がもらえます。寄付した金額を確定申告すれば、寄付した額の2,000円を超えた額が所得税・住民税から税金が控除されます。

例えば、年収700万円のお勤めの方が、年間合計85,000円の寄付をした場合

・所得税から8,400円が還付される

・住民税から74,500円が翌年度の住民税から差し引かれる

合計で82,900円の税金が安くなることになります。自己負担額は2,100円で、お礼の品がもらえるのですから、大変人気の制度です。

※自己負担額が2,000円で済むとは限りません。寄附をする人の家族構成などにより、控除できる額は変わります。自己負担額が大きくならないよう、ご注意ください。

ふるさと納税のポータルサイトがいくつもあり、調べ方を紹介されていますから、ぜひご覧ください。

◆「生命保険料控除」の節税術

「生命保険料控除」は、生命保険料の支払いが考慮されて税金の計算で一定額を差し引くものです。1人あたり控除額の枠がありますから、夫婦それぞれで控除枠を使うなど計画的に「生命保険料控除」を活用しましょう。

◆「確定拠出年金」の節税術

「確定拠出年金」は、掛金がすべて税金の計算で一定額を差し引かれることが大きなメリットとして注目されています。今まで利用できなかった方も、来年1月から利用できるようになりましたから、ぜひ検討してみましょう。

支払時に節税のメリットがある一方で、毎月の手数料がかかること、原則60歳まで引き出しができないこと、受け取り時に税金がかかる場合があることなど、慎重に検討しましょう。

3-2.支出を減らすのは固定費から

支出を減らすにはローン・家賃・光熱費・保険・通信費などの固定費から見直しましょう。

固定費とは毎月や毎年一定額がかかるものです。200万円、500万円、それ以上改善しているママもいます。日々のお買い物はできるだけレシートを貯めて、半年に1回無駄遣いがないかチェックしましょう。

◆通信費はSIMカードに

通信費は、お子さんが成長し携帯電話やスマホをもつようになったら、確実に増える項目です。

「中学生は塾代に注目!中学生の教育費、いくらかかる?」もご紹介していますが、1年間に10万円節約に成功しているご家庭は多いですよ。10年で100万円になると大きい金額ですよね。

◆公的制度を知って、保険を見直す

保険は公的制度を知ることで必要なものだけに加入し直しましょう。

多額の生命保険金が出る終身保険は、保険料も高額。サラリーマンのパパに何かあった場合が心配なママは、遺族年金の金額などを調べて適正な保険金額にすれば保険料を抑えられます。

お子さんが独立した後は、手厚い保障は不要になるご家庭も多いですから、定期保険の利用なども考えられます。

病気で働けなくなった場合にも、傷病手当金などが出たり、高額療養費制度で医療費の自己負担額には月額上限がありますから、足りない部分にのみ医療保険で補うようにしましょう。

◆住宅ローンの借り換えを検討する

繰上返済もローン総額を減らすには効果的ですが、教育費を優先したいご家庭では貯蓄をあまり減らしたくないですよね。金利がより低い金融機関でローンの借り換えをして、月の返済額を抑えていきましょう。

借り換えをして200万円節約できたママもいますよ。

◆日々のお買い物どうする?

その他固定費以外の、日々のお買い物はレシートを貯めて半年ごとに振り返ります。

その時のポイントは、冷静に振り返って「ムダ」を見つけるだけでなく、お金の使い方のパターンを改善していきます。「日々の生活費も年間にすると大きな金額」です。これだけでも効果は大きいですよ。

また意外にもネットスーパーなどを利用することも、日々の食費削減につながります。

食材配達とネットスーパーに関することはこちらで確認してみてくださいね。

3-3.運用する

「1.収入を増やす」と「2.支出を減らす」ができるようになれば、貯まったお金を「3.運用する」方法もあります。

実は、教育費資金は主に子どもが学校に通うためのお金ですから、株式投資やFXのようなリスクの高い方法で投資することには向きません。

リスクはできるだけ低くする方が安心です。教育費目的に向いた貯蓄性保険や金融商品を検討すると良いでしょう。

3-4.もらう

最後が「4.もらう」です。

今までにご紹介した児童手当や給付型奨学金ももらうお金ですね。他にも、親(おじいちゃん・おばあちゃん)などにもらう方法もあります。親にもらう場合は、贈与税がかからないように注意しましょう。

◆贈与税とは

1月1日から12月31日までの間に、贈与を受けた金額のうち110万円を超えた部分に課税されます。金額が大きくなればなるほど、税率もあがります。

お子さんの生まれたときに、パパとママの実家それぞれからお祝い100万円もらった。家計管理をしているのはママなので、どちらもママの口座に振り込まれたということですと、ママは200万円の贈与を受けていることになりますので注意してくださいね。

4.まとめ

貯金を増やす4つの方法は、4つとも実践することで大きな効果が出ます。収入がしっかりある家庭は支出から見直しをする、「もらう」はノーマークだったママは情報収集をするなど、今まであまり取り組んでない分野から実践すると効果的です。

3年で600万、共働きで1,800万円貯金を増やしたママもいますよ。

先取り貯金の方法は、銀行・財形貯蓄・保険などがあります。「早めに実施」することで時間を味方につけると必ず貯金体質になります。諦めないでくださいね。

子供の教育費に悩んだらママが仕事をするのも1つの選択肢です♪

詳しくは「【主婦の仕事探し】おすすめの仕事7つと、選び方のコツ7つで決まり!」をご覧ください♪